El MINISTERIO DE HACIENDA Y CRÉDITO PÚBLICO ESTABLECE EL AJUSTE DEL COSTO FISCAL DE LOS ACTIVOS PARA EL AÑO 2023

Mediante el Decreto 0128 del 7 de febrero del 2024, el Ministerio de Hacienda establece el ajuste del costo fiscal de los activos fijos del que trata los artículos 70 y 73 del Estatuto tributario, para efectos de determinar la renta o ganancia ocasional para el año 2023.

Es de considerar que el articulo 70 E.T permite el ajuste anual del costo de los bienes muebles e inmuebles que tengan el carácter de activos fijos en el porcentaje señalado en art 688 E.T, mientras que el artículo 73 E.T permite el ajuste de bienes raíces, acciones y aportes que sean activos fijos de personas naturales ajustando el costo de adquisición de tales activos en el incremento porcentual del valor de la propiedad raíz, o el incremento porcentual del IPC.

Con base a lo anterior, se determina el ajuste del costo de activos fijos (Art 70 E.T) en el 12,40%, y para el ajuste del (Art 73 E.T) de acuerdo a la tabla incorporada en el Decreto.

LA DIAN PRESCRIBE EL FORMULARIO 220 “CERTIFICADO DE INGRESOS Y RETENCIONES POR RENTAS DE TRABAJO Y PENSIONES” AÑO GRAVABLE 2023

A través de la Resolución 000022 del 20 de Febrero del 2024, la Administración tributaria prescribió el Formulario 220 en donde los agentes de retención en la fuente deben expedir anualmente a los asalariados, el certificado de ingresos y retenciones que les hayan practicado durante el año 2023.

Como novedad, se incorporaron los siguientes conceptos:

- Valor del exceso de los pagos de alimentación mayores a 41 UVT (Renglón 38).

- Apoyos económicos educativos financiados con recursos públicos, no responsables o condonados. (Renglón 51).

- Aportes a cuentas AVC (Renglón 58).

- Ingreso laboral promedio de los últimos seis meses anteriores (Renglón 59)

Por último, se recuerda que el plazo para que el agente de retención emita el certificado 220, será hasta el ultimo día del mes de Marzo, so pena de una multa equivalente al 5% del valor de los pagos o abonos correspondientes a los certificados no expedidos.

PRESENCIA ECONOMICA SIGNIFICATIVA – (PES)

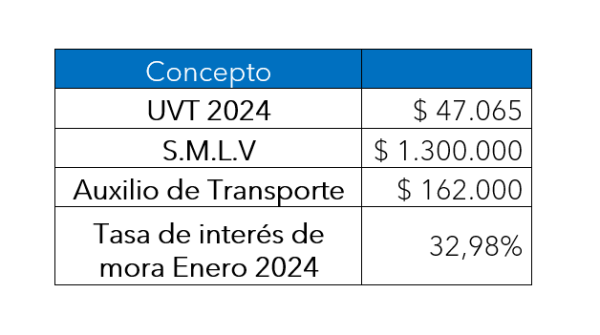

Considerando que a partir de Enero del 2024 rige la tributación por Presencia Económica Significativa (PES) establecida con la Reforma Ley 2277/2022 y reglamentada con el Decreto 2039 de 2023, recomendamos tener en cuenta los siguientes aspectos:

- Los obligados son las personas no residentes y entidades no domiciliadas en Colombia por los ingresos originados en la venta de bienes y/o prestación de servicios a clientes y/o usuarios ubicados en el territorio nacional (Art 20-3 E.T).

- No están obligadas al PES las personas que tengan la calidad de establecimiento permanente de una sociedad o cualquier otra entidad extranjera, o persona natural sin residencia en Colombia, ni las sociedades nacionales que sean filiales o subsidiarias de Sociedades extranjeras, tampoco estarán sometidas al PES las sociedades o entidades extranjeras que tengan su Sede Efectiva de Administración en Colombia (SEA).

- La PES se dá en la comercialización de bienes y servicios, cuando se mantiene una interacción deliberada y sistemática en el mercado colombiano y durante el año gravable anterior o en curso obtiene ingresos iguales o superiores a 31.300 UVT por transacciones que involucren la venta de bienes con clientes y/o usuarios ubicados en el territorio nacional. Ahora bien, para que se configure la interacción deliberada y sistemática en el mercado colombiano, se deben cumplir uno de los dos requisitos: ya sea tener más de 300.000 clientes y/o usuarios en Colombia o que la empresa visualice precios en pesos colombianos o permita pagar en pesos colombianos.

- La PES en la prestación de servicios digitales desde el exterior, deberá cumplir las condiciones anteriores, y corresponder a servicios de publicidad online, servicios de contenidos digitales, los servicios de transmisión libre, cualquier forma de monetización de información y/o datos de usuarios ubicados en el territorio nacional, servicios online, entre otros establecidos en el Art 20-3 E.T.

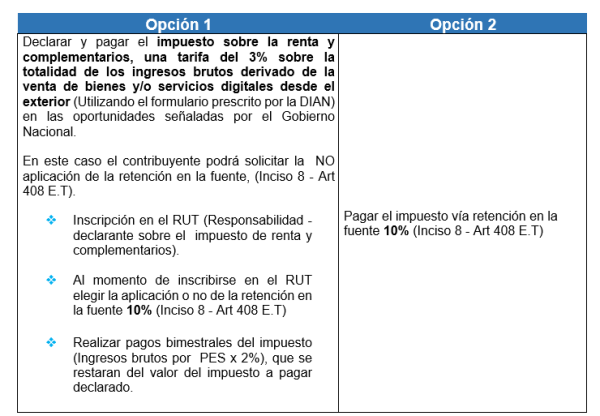

- La norma establece las siguientes opciones para los contribuyentes obligados a tributar por PES:

Por último, los contribuyentes que adquieran bienes y/o servicios de los contribuyentes del impuesto sobre la renta y complementarios con Presencia Economica Significativa – PES, deberán soportar sus operaciones a través a través del documento soporte con sujetos no obligados a expedir la factura de venta o documento equivalente.